「利益が出始めたが、税金が高くなりそうで不安」「効果的な節税対策を知りたい」とお考えの中小企業や個人事業主の経営者様は多いのではないでしょうか。

特に創業間もない時期や、事業が成長する過程では、税務知識が不足しているために、本来適用できたはずの節税チャンスを見逃してしまうことがあります。

この記事では、「税務において何をすべきか分からない」という経営者様に向けて、顧問税理士と契約することで得られる具体的な節税・減税メリットと、契約前に押さえておくべきポイントを解説します。

中小企業・個人事業主が見落としがちな税務ポイント

多くの経営者様は、売上や資金繰りといった事業に直結する課題に集中しがちです。

しかし、税務においても、日常的に注意すべき見落としやすいポイントがあります。

3つのポイントをご紹介します。

1. 経費計上漏れと処理の誤り

日々の取引における経費の計上漏れは、そのまま利益を過大に計上することになり、余分な税金を支払うことに繋がります。

また、減価償却費や交際費、福利厚生費など、経費にできる金額や適用ルールが細かく定められている費目について、誤った処理をしてしまうケースも少なくありません。

2. 特別控除や優遇税制の適用漏れ

中小企業には、研究開発費に関する特別控除や、少額減価償却資産の特例など、利用することで大幅な節税効果が得られる優遇税制が多く用意されています。

しかし、これらの制度は適用要件が複雑であり、期限までに適切な手続きを行わなければ適用できません。税務知識がなければ、適用できるチャンスに気付かないまま決算を迎えてしまうことになるのです。

3. 税制改正への対応の遅れ

税法は毎年改正されており、最新の情報を把握していないと、知らず知らずのうちに法令に違反していたり、新しい節税策を活用し損ねていたりする可能性があります。

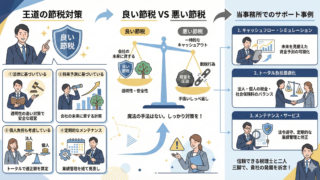

「節税」と「脱税」の違いと注意点

節税の検討に入る前に、必ず理解しておくべきなのが「節税」と「脱税」の明確な違いです。

- 節税:税法や関連法規で認められている範囲内で、合法的に課税所得を減らす行為。

- 脱税:意図的に所得を隠蔽したり、架空の経費を計上したりするなど、違法な手段を用いて納税を免れようとする行為。

税理士のサポートの目的は、あくまで「合法的な節税」の範囲内で、経済的なメリットを追求することです。

法律判断が難しいもの、いわゆるグレーゾーンの対策を検討する際は、適用した場合のリスクと、判断の争点を明確に理解することが重要です。この点について、むやみに保守的にならず、リスクを共有して最善策をご提案できるのが弊所の強みです。

税理士を顧問契約にすることで得られる節税の実例

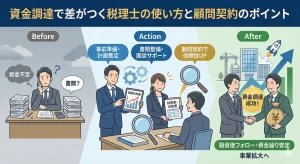

顧問契約を結ぶことで、税理士は会社の経営状況や資金繰りを毎月把握できます。そのため、決算直前の対策では間に合わない、タイミングを逃さない効果的な節税策の実行が可能になります。

1. 決算「前」に最適な対策を提案できる

多くの経営者様が納税に対して最もストレスを感じるのは、「節税できるチャンスがあったのに、適用できなかったとき」です。

顧問契約により、弊所は毎月の業績を通じて会社の状態に適した税金節約のご提案を実施します。

- 節税シミュレーション:適用した場合としなかった場合の税額比較や、適用後のキャッシュフローをシミュレーションし、経済的なメリットを分かりやすく説明します。

- 徹底した提案:効果が僅少な、いわゆる「ちりつも節税」についても徹底してご提案します。

これにより、「鉄のディフェンス」として会社を守り、経営者様のご希望に沿った適正な対策を、余裕をもって検討していただけます。

2. 資金繰りを考慮した納税計画の策定

単に税金を安くするだけでなく、事業の継続と経営者様のご希望に沿った対策を講じることが重要です。

顧問税理士は融資の状況や将来の設備投資計画を考慮し、納税資金が事業活動を圧迫しないよう、事前に対策や計画を立てることができます。

3. 文書化・証拠化による税務調査リスクの低減

節税対策の実行に伴う複雑な手続きや文書作成も税理士がサポートします。

これにより、万が一税務調査が入った際も、適正な処理が行われている証拠を提示でき、追徴課税のリスクを低減できます。

契約前に確認すべき契約内容(サービス範囲/料金・報酬)

顧問契約は中長期的なパートナーシップです。

契約前に以下の内容をしっかり確認しましょう。

- サービス範囲の明確化:月次の面談頻度、記帳代行の有無、年末調整や確定申告の代行範囲など、サービス内容を具体的に確認します。

- 報酬体系の理解:顧問料に加え、決算申告料、年末調整料など、オプション業務の料金がどのように構成されているかを明確にします。弊所では、事前のご面談時にご希望をヒアリングさせていただき、柔軟に対応いたします。

- 追加料金の発生基準:税務調査対応やスポット相談など、追加料金が発生するケースとその金額目安を確認します。

税理士顧問契約を結ぶ前に比較検討すべきチェックリスト

節税に強く、信頼できるパートナーを見つけるために、以下のチェックリストを活用してください。

- 最新の税制改正を把握し、優遇税制を積極的に提案しているか。

- 資金繰りや経営計画など、税務以外の相談にも対応可能か。

- 節税対策のメリットだけでなく、リスクも明確に説明してくれるか。

- Chatworkなど、オンラインでの柔軟なやり取りに対応しているか。

- 経営者の目標や夢の実現をサポートする意欲があるか(弊所の「ドリカムな月次決算」のように)。

弊所は、税金に関するご不安やお悩みを解消し、事業の継続と成長をサポートするために、包括的な貢献を心掛けています。

「節税しなきゃ」という漠然とした不安を解消するためにも、まずはお気軽に世間話感覚でご相談ください。

起業や税金節約、税理士に対するご希望など、ざっくばらんに何でもご相談いただけます。初回ご相談は60分無料です。

投稿者プロフィール

-

中小企業の経営者様の「一番身近で頼りになるパートナー」として、税務・会計を軸にしながら「お金に関する様々なお悩み」に幅広く寄り添うサービスを展開。

特に、経営者様が安心して本業に専念できる環境づくりと信頼関係の構築には定評がある。千代田区、文京区、神田地区を中心に地域に密着したサポートを提供している。

最新の投稿

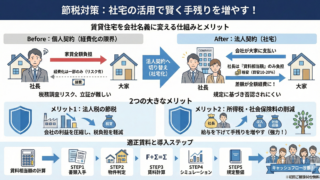

コラム2026年2月18日社宅の活用:賃貸住宅を会社名義に変えて、賢く節税する仕組み!

コラム2026年2月18日社宅の活用:賃貸住宅を会社名義に変えて、賢く節税する仕組み! コラム2026年2月17日法人化を迷っている人が必ず一度は悩む5つのポイント

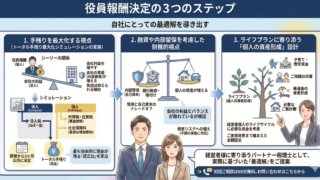

コラム2026年2月17日法人化を迷っている人が必ず一度は悩む5つのポイント コラム2026年2月13日いくら取るのが正解?自社にとっての最適解は?:役員報酬決定の3ステップ 編

コラム2026年2月13日いくら取るのが正解?自社にとっての最適解は?:役員報酬決定の3ステップ 編 コラム2026年2月6日王道の節税対策 PART3

コラム2026年2月6日王道の節税対策 PART3

お問い合わせ

| CONTACT

弊社サービスをご検討いただきありがとうございます。

起業や税金節約、税理士に対するご希望など、ざっくばらんに何でもご相談いただけます、お気軽に世間話感覚でOKです!(*^^*)

お問い合わせ・資料請求、無料相談のご予約は、下記のフォーム・LINEまたはお電話でお気軽にご連絡下さい。

初回ご相談60分無料です!

◯平日であれば、通常は翌日までに返信させていただきます。

◯お問い合わせいただいた後、平日にもかかわらず返信がない場合は、迷惑フォルダやメールアドレスの入力ミスがないかをご確認くださいませ。